Bagaimana Cara Mengatur Portfolio Investasi kita?

Saat saya menulis blog ini, kondisi bursa saham di Amerika masih terkoreksi, suatu istilah di pasar saham yang berarti harga jatuh drastis dalam waktu yang singkat, dan penurunan harga ini diprediksi masih akan terus berlangsung dalam beberapa waktu ke depan. S&P 500 (SPY), sebuah indeks saham yang terdiri dari sekitar 500an perusahaan besar di Amerika telah mengalami penurunan sebesar 20% sejak awal tahun.

|

| 3 July 2022 |

Para analist memprediksi penurunan masih akan terus berlangsung dalam waktu yang akan datang mengingat tingkat inflasi per Juni 2022 masih tinggi di angka 8.6%. Secara sederhana, pemerintah Amerika harus terus menaikan suku bunga agar dana pinjaman yang beredar akan berkurang karena berhutang ke lembaga keuangan semakin mahal dan ini akan mengerem roda ekonomi dan diharapkan tingkat inflasi akan menurun.

Kondisi pasar saham Indonesia (IHSG) sendiri masih berwarna hijau. Ada banyak analisa yang mengatakan bahwa pasar Indonesia belum terpengaruh karena kita banyak mengekspor komoditas sehingga kenaikan harga dunia malah menguntungkan ekonomi Indonesia.

Tapi sepertinya saya tidak terlalu yakin bahwa IHSG akan tetap stabil karena tingkat inflasi Indonesia yang di awal tahun cukup rendah mulai menunjukkan kenaikan di angka 4,35%.

|

| Google Finance (3 July 2022) |

Ini membuat saya tertarik untuk belajar lebih lanjut adakah strategy yang tepat dan bagaimana cara menyusun portfolio yang kuat menghadapi koreksi, pelambatan ekonomi atau bahkan resesi.

Ada banyak ahli investasi yang menawarkan berbagai model portfolio, berikut beberapa model yang saya suka dan mungkin akan belajar lagi lebih lanjut agar portfolio saya sesuai dengan tujuan keuangan saya.

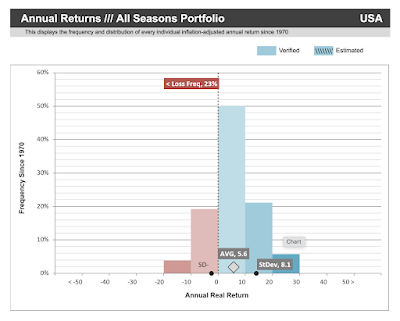

1. All Seasons Portfolio

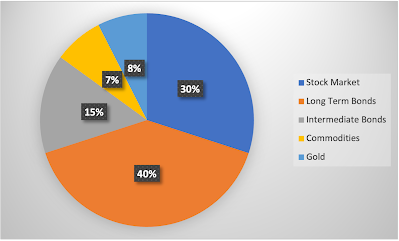

Portfolio semua musim adalah model portfolio yang ditawarkan oleh Ray Dalio, seorang manajer investasi ternama dari Bridgewater associate. Cara menyusun portfolio oleh Ray Dalio adalah dengan komposisi berikut.

Basis filosofi portfolio ini adalah dengan mengalokasikan berbagai aset sesuai dengan berbagai situasi ekonomi (quadrant di bawah). Dengan cara ini portfolio akan lebih kuat dalam menghadapi situasi pelambatan ekonomi tapi tetap menguntungkan dalam situasi pertumbuhan ekonomi yang bagus.

2. Golden Butterfly

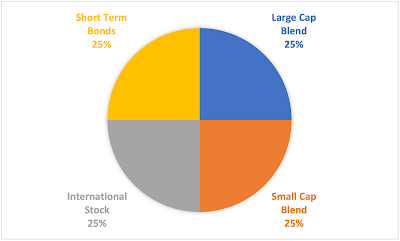

Pengusung Golden Butterfly portfolio masih misteri. Di website nya hanya disebutkan model ini dibuat oleh Tyler dengan berdasarkan pada permanent portfolio model. Cara menyusun Golden Portfolio adalah sebagai berikut.

Yang menarik dari golden butterfly portfolio adalah usulan aset-asetnya yang sebenarnya kurang diminati atau unconventional misalnya emas dan obligasi jangka panjang karena yieldnya yang rendah.

Namun ketika portfolio ini dimodelkan untuk data sejak 1970 ternyata tingkat pengembalian dan ketahanan terhadap resiko cukup baik dengan tingkat pengembalian rerata tahunan sebesar 6,3%

3. No Brainer (Simpleton) Portfolio

No Brainer Portfolio atau juga sebutan lainnya, Simpleton Portoflio diusulkan oleh William Bernstein. Yang menarik dari portfolio ini adalah penggabungan antara small cap stock, international stock, short term bond dan large cap stock, Bernstein menawarkan model portfolio yang cukup mudah diingat dan dilakukan. Ketika model ini dipakai untuk data-data yang sama ternyata tingkat pengembaliannya pun cukup bagus di angka 6,5%. Berikut adalah komposisi portfolio dan data sejak 1970.

4. Permanent Portfolio

Portfolio ini diusung oleh Harry Browne menjabarkan bahwa walaupun masa yang akan datang itu tidak bisa diprediksi tapi ekonomi akan berfluktuasi di beberapa keadaan berikut; prosperity (makmur), resesi, inflasi, dan deflasi (kebalikan dari inflasi, deflasi adalah keadaan dimana harga barang dan jasa menurun). Ia lalu memilih empat jenis aset yang cocok untuk empat keadaan ini.

- Prosperity: Stocks

- Resesi: Uang Kas

- Inflasi: Emas

- Deflasi: Obligasi jangka panjang

Oleh karena portfolio ini di dominasi oleh aset-aset yang tergolong rendah tingkat pengembaliannya (emas dan obligasi jangka panjang), maka ketika portfolio ini dimodelkan tingkat pengembaliannya pun tergolong rendah dibandingkan yang lain, yaitu di angka 4,9% per tahun.

Nah, setelah melihat empat contoh model portfolio di atas, pertanyaannya mana yang terbaik?

Faktor paling penting dalam menentukan model portfolio yang tepat adalah durasi investasi. Durasi investasi menentukan seberapa besar resiko investasi (penurunan nilai) yang bisa kita tolerir. Umur kita menjadi hal terpenting untuk dipertimbangkan.

Seseorang berumur 20 tahunan masih memiliki sekitar 30 - 40 tahun waktu investasi sebelum masuk masa pensiun. Jadi ia masih leluasa memikirkan model portfolio yang aggresive berisikan sebagian besar aset saham, misalnya No Brainer Model.

Tetapi seiring bertambahnya umur seseorang, tingkat toleransinya terhadap resiko harus semakin berkurang oleh karena waktu berinvestasi yang makin berkurang. Alangkah tidak bijaksana kalau kita masih menggunakan portfolio yang aggressive, dan saat nilai investasi kita turun disebabkan pelambatan pertumbuhan ekonomi dan pasar crash, maka kita tidak lagi memiliki waktu yang banyak untuk menunggu nilainya naik kembali.

Saat ini portfolio saya masih belum berbentuk sebenarnya, seperti tidak mencerminkan strategy portfolio yang berbasiskan suatu teori yang baik. Saya memiliki aset-aset dengan komposisi di bawah

- Stock (US, Philippines dan Indonesia)

- Peer to Peer Lending

- Long Term Bonds

- Short Term Bonds

- Cash

- Gold

Jika dimodelkan ke data historis AS sejak tahun 1970 maka ternyata tingkat pengembalian per tahunnya agak mirip dengan permanent portfolio, tapi bahkan lebih rendah tingkat pengembaliannya, karena hanya menghasilkan 4,1% saja.

Kalau membandingkan ke-empat model di atas, saya menyukai Golden Butterfly portfolio dan mungkin akan cocok dengan durasi waktu investasi saya yang mungkin hanya sekitar 10-15 tahun lagi. Namun saya akan melakukan sedikit variasi sebagai berikut.

- Large Cap Stocks (20%)

- Small Caps & Peer to Peer (20%)

- Short Term Bonds = 20%

- Long Term Bonds = 20%

- Gold (10%) and Money Market (10%)= 20%

Comments

Post a Comment